「確定申告を税理士に丸投げすると高いの?」

「まだまだ売上も伸びていないし税理士さんに任せるのもな・・・」

こんなことを悩んでいませんか?

確定申告とは、申告をする年の「1月1日〜12月31日まで」に稼いだ所得と、それにかかる所得税を計算して税務署に提出をする手続きのことです。

多くの個人事業主の人は、確定申告をする必要があります。サラリーマンなど、会社に勤めている人や、副業の収入が20万円以下の人は確定申告の必要はありません。

確定申告が必要になる人は、以下のようなケースです。

・個人事業主で、経費を差し引いた収入が48万円以上ある

・会社員で、副業の収入が20万円以上ある

・会社員で、年収が20,000万円以上ある

確定申告が必要になる人が、申告をしなかった場合は、税務署に見つかると「加算税」や「延滞税」などの罰を受けることになります。確定申告が必要になる人は、期限が過ぎてしまった場合でも、必ず確定申告をしましょう。

赤字の場合、確定申告は必要ありませんが、青色申告を行うことで赤字のくりこしが可能です。赤字が出た翌年以降、黒字が出た場合に所得税や国民保険料の控除を受けられるため、税金をおさえることができます。

個人事業主で銀行からの融資を考えている場合は、確定申告をもとに審査がされるため、申告が必要になります。医療費の控除など、控除を受けて税金が帰ってくる場合も、確定申告をしたほうがいいです。とはいえ、確定申告は簿記の知識がないと自分ですることは難しく、手間や時間がかかります。

そこで、税理士への依頼を考えますが、実際どのくらいの費用がかかるのか気がかりという人も多いでしょう。

この記事では、確定申告を税理士に依頼したときの相場費用やメリット・デメリットについて解説しています。

また、安い費用でかんたんに確定申告をする方法についても紹介しているので、最後まで読んで参考にしてください。

確定申告を税理士に依頼する費用の相場を紹介

確定申告を税理士に依頼する場合、その費用がいくらになるのか気になります。税理士にかかる費用は、年収や申告の種類、契約の内容によって変わります。

確定申告には白色申告と青色申告の2種類があります。

白色申告とは、提出するための事前な届出の必要がなく、申告を自分ですることもあまり難しくありません。青色申告は事前に届出が必要で「複式帳簿」という帳簿の記帳が必要になるため、仕訳が難しく手間がかかります。

しかし、青色申告は特例が多く「最大65万円の控除を受けられる」など、多くのメリットがあります。

個人事業主の人には、青色申告をおすすめします。

「白色申告」を依頼する場合にかかる費用は、年額5~10万円程度です。

「青色申告」を依頼する場合にかかる費用の相場は、以下のようになります。

| 年間売上 | 決算申告料(年額) | 顧問料(月額) | 記帳代行料(月額) |

| 500万円以下 | 100,000円〜 | 10,000円〜 | 5,000円〜 |

| 1,000万円以下 | 150,000円〜 | 15,000円〜 | 6,000円〜 |

| 3,000万円以上 | 200,000円〜 | 20,000円〜 | 7,000円〜 |

年収が500万円以下の人を例にすると

・自分で記帳をして、確定申告を依頼するケースの相場は年額で10万円から

・確定申告から記帳の代行まで任せるケースの相場は年額で16万円から

・確定申告から記帳の代行に加えて、毎月の税務相談をするケースは年額で28万円から

このように、記帳の代行や税務についての相談を行うケースでは費用が別にかかります。

費用を抑えたい場合は、自分で会計ソフトへの入力や帳簿の記帳をする必要があります。

しかし、確定申告をするには帳簿とのすり合わせが必要になるとの考えで、確定申告書の作成だけの依頼を受けていない税理士もいます。

また、税理士によってもオプションなどの費用が変わるため、依頼する内容や料金について詳しく知りたい場合は相談が必要になります。

確定申告を税理士に依頼するメリットは?

サラリーマンなどの会社員は、基本的に会社が全ての申告をしてくれるため、確定申告の必要がありません。しかし、個人事業主の場合は確定申告が必要です。

申告を自分ですると、難しい仕訳に時間がかかったり、科目をまちがえてしまったりする可能性があります。税理士に確定申告の依頼を行うと、税務のプロに安心して作業を任せられます。

その他にも依頼を行うメリットは、大きくわけて3つあります。

①時間工数の削減

②個別具体的な税務相談が可能

③税務調査で対応してくれる

それぞれどんなメリットがあるのか、詳しく説明していきます。

①時間工数の削減

確定申告をするには、以下のような作業が必要になります。

・1年分の収入や経費を帳簿に記帳する

・1年分の収入や経費、税金の計算をして、決算書を作成する

・請求書や領収証をもとに、決算書にまちがいがないか確認する

・仕入れた商品や材料がある場合は、売れ残っている在庫の棚卸し

・記入した申告書を税務署へ提出する(または電子申請する)

この作業は、はじめて確定申告をする人や、本来の業務で忙しいという人には、難しく手間や時間もかかります。慣れない仕訳や経費の計上をまちがえてしまったり、帳簿の作成に時間を取られて仕事に支障が出てしまうことがあります。

税理士に依頼すると申告書のチェックから帳簿の管理まで、その面倒な作業をすべて丸投げすることができます。

税務のプロに任せられるため、まちがった申告書を提出してしまうこともなく、仕事へ集中することができるなど、時間工数の削減が実現します。

また、節税に関する相談や、法人化についての相談など、専門家による個別具体的な税務相談が可能です。

②個別具体的な税務相談が可能

収入が増えてくると、節税対策が気になります。節税の方法や、税法についての疑問を自分で解決することは難しいです。

また、所得税や消費税は申告によって還付されることが多いため、知らないと損をしてしまうことがあります。税務のプロである税理士に依頼すると、税務の相談について的確なアドバイスを受けることができます。

しかし、税務の相談については確定申告料とは別に費用がかかります。

| 相談の種類 | 費用の相場 |

| 単発 | 5,000円〜 |

| 顧問契約(月額) | 10,000万円〜 |

| コンサルティング(年額) | 100,000万円〜 |

単発での依頼もできますが、節税をしたい場合は日頃から気をつける必要があります。月額や年額での契約をしないと、あまり意味がありません。

③税務調査で対応してくれる

税務調査が入ることになった場合は、税理士の立ち会いによるフォローが可能です。税務署への申告内容への説明や、やり取りなどの代行をしてもらうことができます。

ただし、税務調査の立ち会いに関しても費用が別にかかります。

その場合の費用の相場は1日あたり3〜5万円です。

決算書に税理士のはんこが押してあると、税務署からの書類への信頼度が上がります。確定申告を税理士に依頼すると、税務調査が入りにくくなるというメリットもあります。

確定申告を税理士に依頼するデメリットは?

確定申告を税理士に依頼すると、全てを丸投げすることが可能です。節税や税務調査への立ち会いなど多くのメリットがあります。

しかし、確定申告を税理士に依頼するデメリットもあることを確認しておきましょう。

依頼をするのに必要になる領収証などの書類の提出は、税理士が指定する期限内にしなければいけません。

また、提出の際は領収証を種類ごと、月別にわけて提出するなどの指示があるため、その作業については自分でする必要があります。

「この費用はなにに使ったものなのか?」などの打ち合わせが必要になる場合もあります。

それ以外のデメリットは2つです。

・事業で使ったお金管理が希薄になる

・委託費用が高い

デメリットについて、それぞれ解説します。

①事業で使ったお金管理が希薄になる

税理士に確定申告や記帳を代行してもらうと、自分でお金管理をする必要がなくなります。

しかし、同時に事業で使ったお金の流れを把握をしにくくなるため、費用についての意識が希薄になります。

これを防ぐには、個別具体的な税務相談を依頼することが効果的です。

現状の報告や分析などのサポートを受けることが可能なため、お金についての意識を強くすることができます。

②委託費用が高い

税理士に確定申告を依頼すると、収入が500万円以下の場合かかるコストは10万円以上です。

記帳の代行が年間6万円以上、個別具体的な税務相談が年間12万円以上です。

確定申告から帳簿の記帳、税務の相談までのすべてを依頼した場合は、最低でも年間28万円以上のコストがかかります。

もちろん確定申告に使ったコストは、経費として計上することが可能なため、節税のメリットはあります。しかし、年間28万円以上を支払う余裕があるのか、よく考えてから依頼を行うことが大切です。

確定申告を簡単に終わらせる方法は?

確定申告を税理士に依頼すると、すべてを丸投げできて、節税のアドバイスを受けることも可能です。

しかし、依頼には最低でも年額10万円以上の高額なコストがかかります。

「税理士に依頼するとコストが高すぎる…」

「サラリーマンを辞めたばかりで収入に余裕がない」

「確定申告を自分でもかんたんにできる方法は?」

このように考えている人には、会計ソフトがおすすめです。

会計ソフトとは、日々の収入や費用を入力することによって、帳簿や確定申告書の作成ができるソフトのことを言います。

会計ソフトで確定申告の準備を行うには、クレジットカードや銀行口座の連携をして、開始の残高を入力します。あとはお小遣い帳感覚で金額を入力をするだけで帳簿の作成ができます。

また、確定申告書の作成は、案内の通りに入力をすると自動で生成されます。会計ソフトを使うのにかかる費用は、無料のものがあったり、有料のものでも税理士に依頼するよりも安いため、コストが心配な人でも安心です。

入力もかんたんで簿記についての知識は必要なく、時間もかかりません。会計ソフトとはどんなものなのか、何ができるのかを説明していきます。

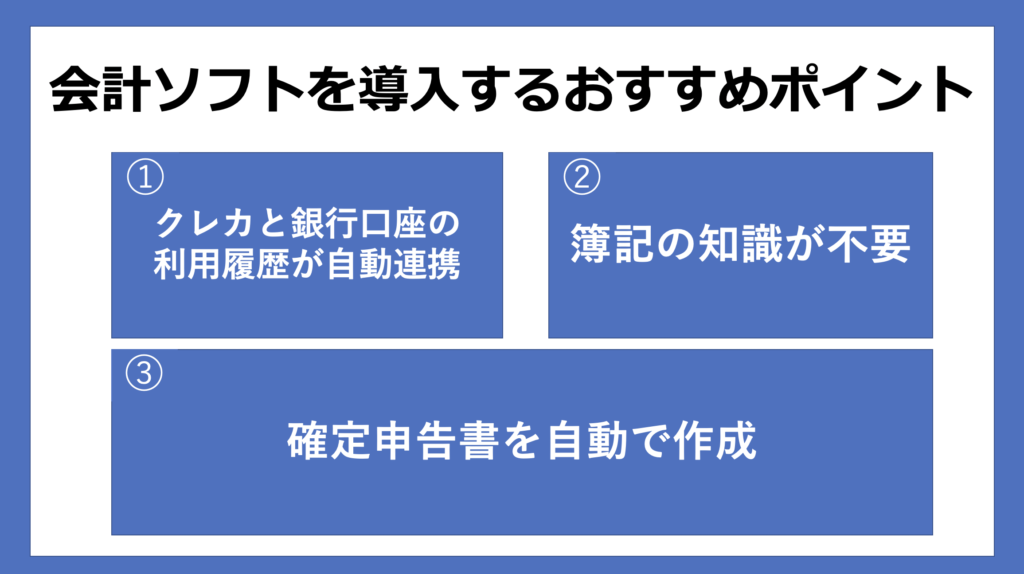

①クレジットカードや銀行口座を連携すれば自動で出力される

会計ソフトはクレジットカードや銀行口座の連携ができます。連携を行うと日付や金額、勘定科目などを予測して自動で出力してくれます。作業時間や入力の手間を大幅に減らすことが可能です。

また、スマートフォンで撮影したレシートを自動的に出力する機能があるソフトもあります。

②簿記の知識がなくても簡単に入力できる

連携したカードや口座以外に、現金で買ったものなどは自分で入力が必要です。

会計ソフトは「いつ・どこで・何にいくら使ったのか」を入力すると、複式簿記に自動で変換してくれます。

青色申告をすると、最大65万円の特別控除が受けられるため、節税が期待できます。

青色申告をする場合は「複式簿記」と言って、勘定科目を「借方」「貸方」に分ける方法で記帳しなければいけません。

「複式帳簿」をまちがえずに正しく入力するには、簿記の知識が必要になります。

しかし、会計ソフトを使えば知識がなくても、お小遣い帳をつけるような感覚でかんたんに記帳することができます。

③確定申告書を自動で作成できる

会計ソフトを使うと、画面の案内の通りに入力をするだけで、確定申告書や必要書類が自動で作成できます。

日々の帳簿から決算書なども自動で作成が可能で、帳簿の入力ミスを自動でチェックしてくれる機能もあります。

また、マイナンバーカードやカードリーダーの用意があれば、税務署に行かずに自宅で申告書を提出することも可能です。必要書類の作成の手間や、税務署に行く時間を減らすことができます。

会計ソフトを使うといくら節約できる?

会計ソフトを使うと、税理士に依頼するよりも年間約8〜9万円以上の費用を減らすことができます。

会計ソフトは「クラウド型」と「インストール型」の2種類にわけられ、それによって費用の相場が変わります。

①クラウド型

クラウド型のソフトは、入力したデータをパソコン上ではなく、インターネットのサーバー上に保存します。

ソフトをインストールする必要がないため、パソコンやタブレット、スマートフォンがあれば、どこでもソフトを使うことができます。

パソコンが壊れた場合もデータを失う心配がなく、アップデートも不要です。

②インストール型

インストール型のソフトは、ダウンロード版やパッケージ版のソフトをパソコンにインストールして使用します。

インターネット環境がなくても使うことができて、パソコンのセキュリティを万全にしておけば、情報が漏れる心配がありません。

アップデートは多くの場合有料で、自分で行う必要があります。

クラウド型とインストール型どちらがおすすめ?

クラウド型の相場は月額約1,000円〜5万円で利用することができます。インストール型の相場は約2万円〜5万円で購入することができます。

税理士に確定申告を依頼した場合の費用は10万円以上かかりますが、会計ソフトの場合はクラウド型で月額約1,000円からです。

結論、確定申告が初めての方はクラウド型から導入して始めることをおすすめします!

会計ソフトの場合は年間では約12,000円になるため、約8〜9万円以上は節約することができます。税務の相談など、さまざまなサポートが受けられるプランを選んでも、5万円の節約が可能です。

また、会計ソフトには初月のトライアルが無料のものや、完全無料で利用できるものもあります。

クラウド型会計ソフトの比較は?

筆者おすすめのクラウド型会計ソフト、マネーフォワード、フリー、弥生会計について比較します。

3つの会計ソフトの基本的な比較を表にまとめました!

| マネーフォワード | freee(フリー) | 弥生会計 | |

| 価格 | 年間11,760円 | 年間11,760円 | 初年度無料 (次年度8,000円) |

| 機能 | スマホで確定申告書類作成 | スマホで確定申告書類作成 | ー |

| 実績 | ー | ー | 16年連続売上NO.1 |

| 無料試用期間 | 1ヶ月 | 30日間 | 1年間 |

| サポート | チャット・メール | チャット・メール | 電話・チャット・メール |

3つの会計ソフトについて1つずつ説明していきます。ぜひ導入検討のご参考にしてみてください。

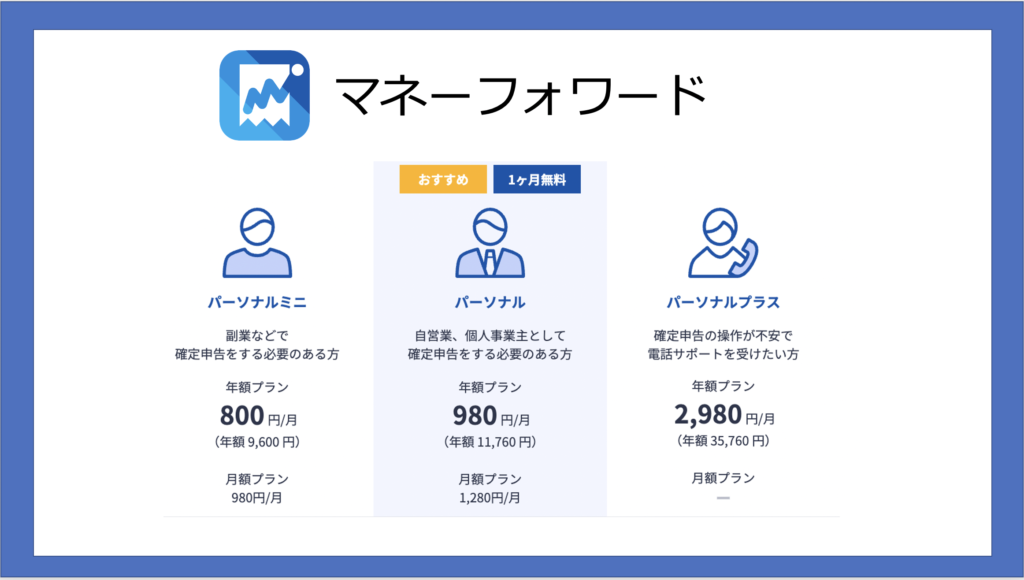

①Money Foward(マネーフォワード)

マネーフォワードは、スタンダードプランで年間11,760円で利用が可能です。個人事業主が確定申告で選択する青色申告、白色申告のどちらにも対応できます。

確定申告書類や決算書も自動で作成できます。スマホからも確定申告書類の作成が可能で、スマホ1つでも確定申告が可能です。

仕分けにおいては、3000以上の金融サービスと連携しており、明細を自動で取得することができ、AIが取得した明細をもとに学習し、仕訳を提案してくれます。ですので入力の手間は最小限で済みます。

確定申告が初めての方でも安心の学習ページがあり、チャット・メールに対応したサポート体制もあります。

サポート満足度は95%(2020年6月マネーフォワード調べ)と高いです。また、経費精算や請求書の発行も無料で利用が可能です。日々の収支がリアルタイムで可視化できるので、収支や経営状態の管理に優れています。

1ヶ月間の無料試用期間があり、試しに利用してみるのもお勧めです。

②freee(フリー)

フリーは、スタータープランで年間11,760円で利用が可能です。マネーフォワードと同様にスマホで確定申告に対応しており、経理にかかわるあらゆる業務をカバーできます。別サービスでは、人事労務フリーと連携することにより、勤怠や給与計算も可能です。

仕訳前に設定をすれば、ルールやAIの判断で自動仕訳・記帳が可能です。ダッシュボードを見れば、一目で財務状況の確認ができます。

また、フリーの最大の特徴は、経理に不慣れな初心者の方でも安心のシンプルでわかりやすい会計ソフトである点です。ソフト内での会計用語が少ないので初心者の方でもすぐに使えます。

わからないことがある時は、サポート満足度94.1%(2016年8月)のカスタマーサポートが充実しています。なかでもチャットサポートはリアルタイムに回答が得られます。

無料試用期間は30日間となっています。

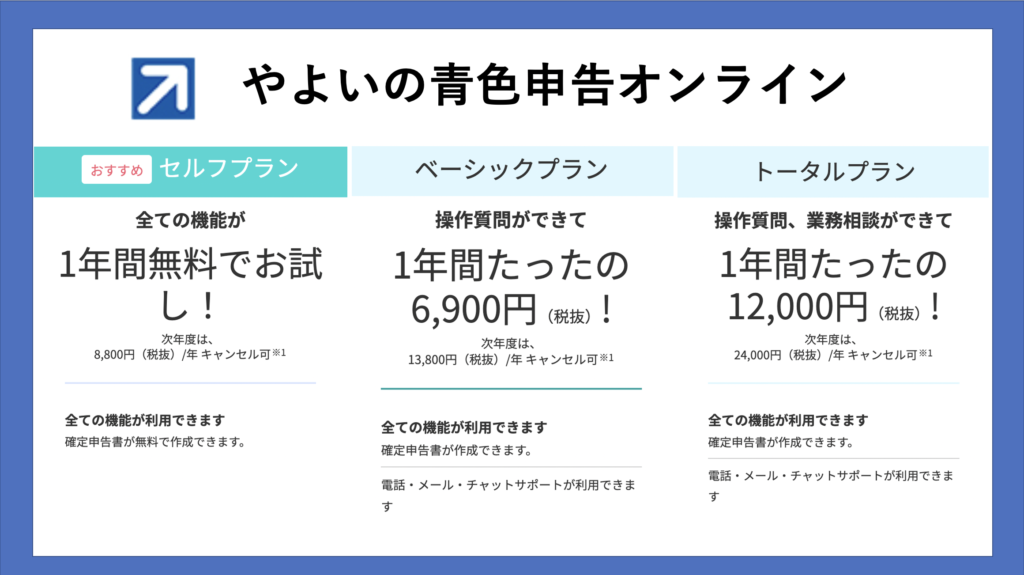

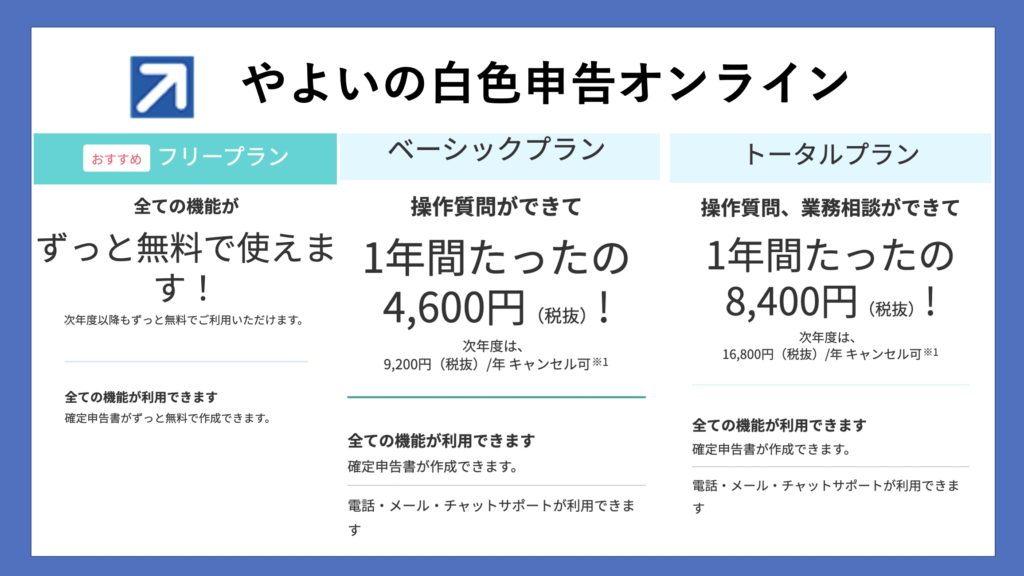

③弥生会計

弥生会計は多くのサポートがありますが、個人事業主の方がよく使用するのは、「やよいの白色申告オンライン」「やよいの青色申告オンライン」の2つです。やよいの白色申告は永年無料で、やよいの青色申告オンラインは初年度無料、次年度からは8,000円で利用が可能です。

マネーフォワードやフリーと比較してみると、スマホでの確定申告はできませんが、簿記の知識がない初心者でも利用しやすい会計ソフトです。

23年連続売上No.1の実績を誇り、個人事業主の56%は弥生会計を使用しています。(2020年「クラウド会計ソフトの利用状況調査)

弥生会計は記帳がメインの機能で、主な機能は、帳簿付け、集計・レポート、確定申告です。

見積書や請求書発行には別途サービスが必要となっています。業界最大規模のカスタマーサポート体制があり、他の2ソフトと比較すると唯一電話サポートが利用できます。

直接会話して質問することで不明点の解消にもつながるでしょう!

売上高500万円以下の個人事業主は会計ソフトで確定申告すべし!

売上高が500万円以下の個人事業主は、会計ソフトでの確定申告を強くおすすめします。

税理士に依頼をするとすべてを丸投げすることができて、税務の相談をすることができますが、年額28万円以上のコストがかかります。

年収が500万円以下のケースでは、経営の負担になってしまう可能性が高いです。会計ソフトはコストが抑えられるため、経費に余裕がなくても使うことができます。サラリーマンを辞めたばかりの人など、個人事業主としての収入がまだ安定していなくても安心です。

また、かんたんに素早く記帳や確定申告をすることができ、知識や時間がなくても大丈夫です。

会計ソフトは、コストをかけずに税理士のような役割を果たしてくれます。経営状況のレポートの確認や、税務に関する相談のサポートを受けられるプランもあります。

ソフトには初月無料や完全無料で使えるもの、クラウド型やインストール型など種類があるので、自分に合うものを選びましょう。